Situation globale des organismes de placement collectif à la fin du mois de mai 2018

Communiqué de presse 18/21

I. Situation globale

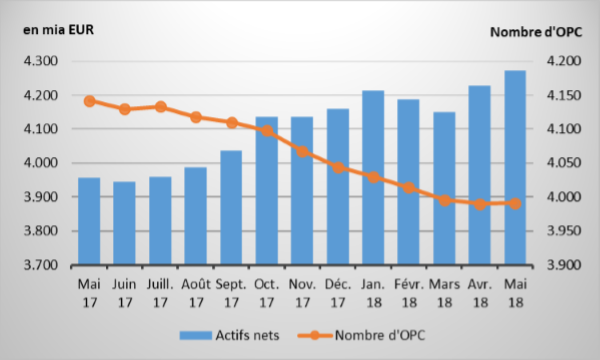

Au 31 mai 2018, le patrimoine global net des organismes de placement collectif, comprenant les OPC soumis à la Loi de 2010, les fonds d’investissement spécialisés et les SICAR, s’est élevé à EUR 4.271,025 milliards contre EUR 4.227,532 milliards au 30 avril 2018, soit une augmentation de 1,03% sur un mois. Considéré sur la période des douze derniers mois écoulés, le volume des actifs nets est en augmentation de 7,95%.

L’industrie des OPC luxembourgeois a donc enregistré au mois de mai une variation positive se chiffrant à EUR 43,493 milliards. Cette augmentation représente le solde des émissions nettes négatives à concurrence d’EUR 8,358 milliards (-0,20%) et de l’évolution favorable des marchés financiers à concurrence d’EUR 51,851 milliards (1,23%).

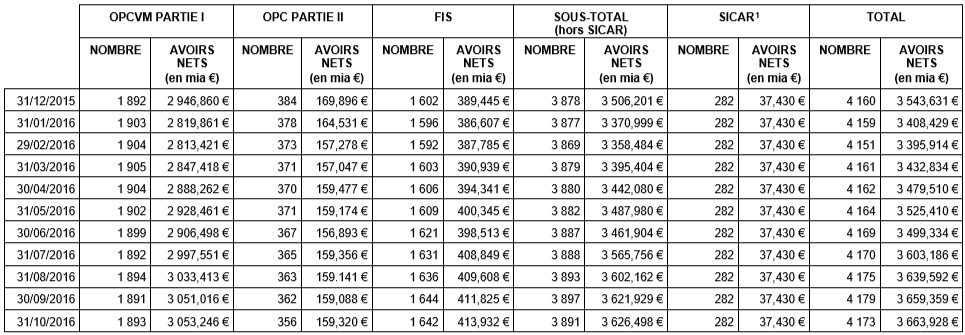

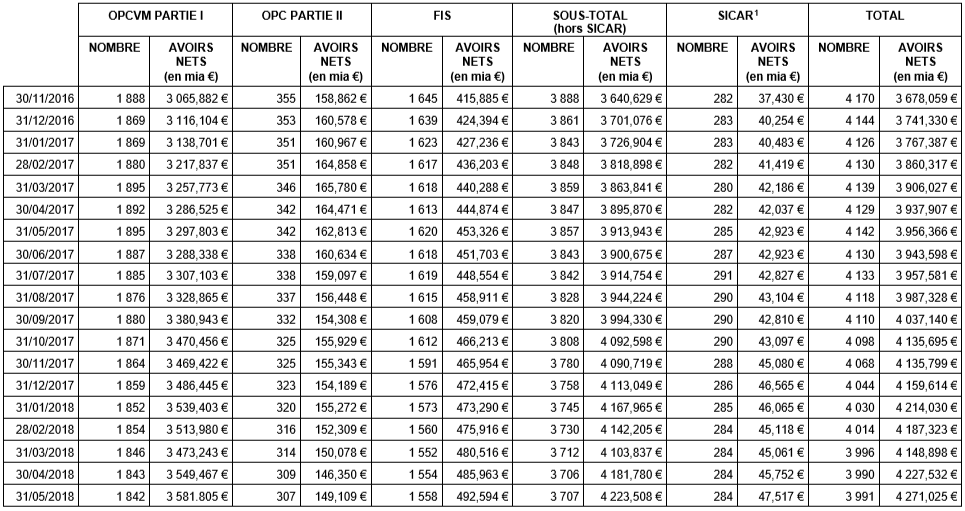

L’évolution des organismes de placement collectif se présente comme suit :

Le nombre des organismes de placement collectif (OPC) pris en considération est de 3.991 par rapport à 3.990 le mois précédent. 2.582 entités ont adopté une structure à compartiments multiples ce qui représente 13.354 compartiments. En y ajoutant les 1.409 entités à structure classique, au total 14.763 unités sont actives sur la place financière.

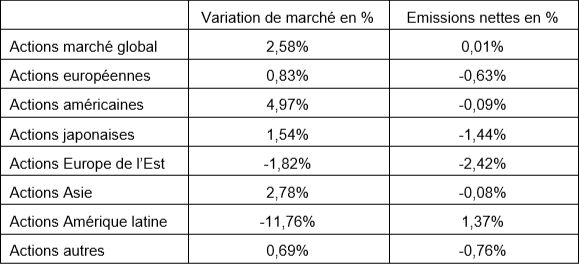

Concernant d’une part l’impact des marchés financiers sur les principales catégories des organismes de placement collectif et d’autre part l’investissement net en capital dans ces mêmes OPC, les faits suivants sont à relever pour le mois de mai:

Au niveau des pays développés, la catégorie d’OPC à actions européennes a connu un mouvement de légère hausse et ceci en dépit de la résurgence du risque politique en zone Euro. La publication de résultats d’entreprises au-dessus des anticipations, des indicateurs économiques stables et l’appréciation de l’USD par rapport à l’EUR expliquent la hausse de la catégorie d’OPC à actions américaines. Si les actions japonaises ont réalisé des pertes de cours face notamment à des données macro-économiques faibles, l’appréciation du YEN par rapport à l’EUR a fait clôturer la catégorie d’OPC à actions japonaises en territoire positif.

Au niveau des pays émergents, la catégorie d’OPC à actions d’Asie a affiché une performance positive sur fond d’un environnement économique globalement positif, d’indicateurs de conjoncture positifs en Chine et de l’appréciation des principales devises asiatiques par rapport à l‘EUR, et ceci malgré des développements divergents au niveau des différents pays d’Asie et les tensions commerciales qui subsistent entre la Chine et les Etats Unis. Le développement négatif de la plupart des marchés d’actions des pays de l’Europe de l’Est explique la performance négative de la catégorie d’OPC à actions de l’Europe de l’Est. La catégorie d’OPC à actions de l’Amérique latine a connu une baisse marquée suite notamment aux problèmes politiques et économiques au Brésil et au Mexique et à la dépréciation des principales devises sud-américaines.

Au cours du mois de mai, les catégories d’OPC à revenu variable ont globalement affiché un investissement net en capital négatif.

Évolution des OPC à actions au mois de mai 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

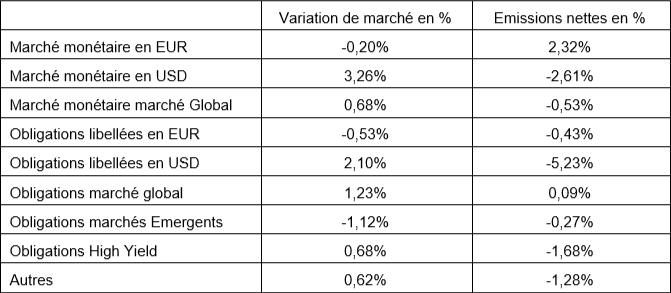

Les incertitudes politiques en Italie et le processus de normalisation de la politique monétaire en Europe se sont traduits par une augmentation des rendements et par un nouveau creusement des écarts de rendement entre les obligations des pays de la zone euro à haute notation et ceux à faible notation. En somme la catégorie d’OPC à obligations libellées en EUR a ainsi réalisé des pertes de cours.

Les rendements des obligations libellées en USD ont augmenté sur le mois sous revue sur base de la révision à la hausse des anticipations d’inflation dans un contexte d’augmentation des prix de pétrole, de bonnes données macroéconomiques et de la poursuite du resserrement monétaire prévu par la Banque centrale américaine. Cette augmentation des rendements, se traduisant par une baisse des cours des obligations libellées en USD, a cependant été plus que compensée par l’appréciation de l’USD par rapport à l’EUR de sorte que la catégorie d’OPC à obligations libellées en USD a clôturé en territoire positif.

La hausse des rendements obligataires américains, les problèmes monétaires de quelques pays émergents ainsi que les tensions commerciales persistantes avec les Etats-Unis ont fait remonter les primes de risque, avec pour conséquence une baisse des cours de la catégorie d’OPC à obligations des pays émergents.

Au cours du mois de mai, les catégories d’OPC à revenu fixe ont globalement affiché un investissement net en capital négatif.

Évolution des OPC à revenu fixe au mois de mai 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

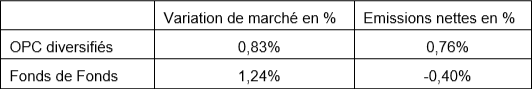

L’évolution des actifs nets des OPC luxembourgeois diversifiés et des fonds de fonds est illustrée dans le tableau suivant :

Evolution des OPC diversifiés et Fonds de Fonds au mois de mai 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

II. Ventilation du nombre et des avoirs nets des OPC

Durant le mois de référence, les quinze organismes de placement collectif suivants ont été inscrits sur la liste officielle :

1) OPCVM partie I Loi 2010 :

- EDR FUND II, 20, boulevard Emmanuel Servais, L-2535 Luxembourg

- GENESIS LIQUID ALTERNATIVE STRATEGIES FUND, 4, rue Thomas Edison, L-1445 Strassen

- IIFL FUND, 2, rue d’Alsace, L-1122 Luxembourg

- MIX-FONDS HNI:, 6, rue Lou Hemmer, L-1748 Luxembourg-Findel

- RIVERFIELD SICAV, 106, route d’Arlon, L-8210 Mamer

- SUMI TRUST INVESTMENT FUNDS (LUXEMBOURG), 33, rue de Gasperich, L-5826 Hesperange

2) OPC partie II Loi 2010 :

- PARTNERS GROUP GLOBAL SENIOR LOAN MASTER FUND SICAV, 2-4, rue Eugène Ruppert, L-2453 Luxembourg

3) FIS :

- ALLIANZ DEBT FUND SCSP SICAV-SIF, 14, boulevard F-D Roosevelt, L-2450 Luxembourg

- CHEYNE EUROPEAN STRATEGIC VALUE CREDIT FUND SCS SICAV-SIF, 11-13, boulevard de la Foire, L-1528 Luxembourg

- FAP FEEDER FUND SCA, SICAV-SIF, 1C, rue Gabriel Lippmann, L-5365 Munsbach

- FAP FUND S.C.SP.-SIF, 1C, rue Gabriel Lippmann, L-5365 Munsbach

- LENDINVEST S.C.A. SICAV SIF, 2, boulevard de la Foire, L-1528 Luxembourg

- POLAR SIF, 12, rue Eugène Ruppert, L-2453 Luxembourg

- REPE UMBRELLA FUND S.A., SICAV-SIF, 17, rue de Flaxweiler, L-6776 Grevenmacher

- TUNGSTEN AYCON, 2, place François-Joseph Dargent, L-1413 Luxembourg

4) SICAR :

- –

Les quatorze organismes de placement collectif suivants ont été radiés de la liste officielle au cours du mois de référence :

1) OPCVM partie I Loi 2010 :

- AXA INSURANCE FUND, 49, avenue J-F Kennedy, L-1855 Luxembourg

- DWS RENDITE, 2, boulevard Konrad Adenauer, L-1115 Luxembourg

- F&C PORTFOLIOS FUND II, 5, allée Scheffer, L-2520 Luxembourg

- IVY GLOBAL INVESTORS FUND, 106, route d’Arlon, L-8210 Mamer

- SOP GLOBALEAKTIENALLOKATION, 1C, rue Gabriel Lippmann, L-5365 Munsbach

- TAGES CAPITAL SICAV, 60, avenue J-F Kennedy, L-1855 Luxembourg

- THESAN SICAV, 5, allée Scheffer, L-2520 Luxembourg

- WMP I SICAV, 17, rue de Flaxweiler, L-6776 Grevenmacher

2) OPC partie II Loi 2010 :

- MONTHLY INCOME ABS INVESTMENT, 33, rue de Gasperich, L-5826 Howald-Hesperange

- VESCORE FONDS, 3, rue Jean Monnet, L-2180 Luxembourg

3) FIS :

- BPA INTERNATIONAL S.C.A., SICAV-FIS, 2, rue d’Alsace, L-1122 Luxembourg

- INVESCO REAL ESTATE – UK III FUND, 37A, avenue J-F Kennedy, L-1855 Luxembourg

- INVESCO REAL ESTATE-EUROPEAN HOTEL REAL ESTATE FUND II FCP-SIF, 37A, avenue J-F Kennedy, L1855 Luxembourg

- PLEXUS, 12, rue Eugène Ruppert, L-2453 Luxembourg

4) SICAR :

- –

1 Avant le 31 décembre 2016, les données statistiques pour les SICAR n’ont été publiées que sur base annuelle.